Проверь себя: Национальное бюро кредитных историй призывает россиян следить за своей финансовой репутацией

Каждому россиянину нужно знать свою кредитную историю, заявили в Национальном бюро кредитных историй (НБКИ). Как заявил в интервью телеканалу «Звезда» директор по маркетингу НБКИ Алексей Волков, знание своей финансовой репутации позволит понимать причины отказа банков в кредитовании, а также поможет выявить факты получения или попыток получения на имя гражданина кредитов и займов мошенниками.

Алексей Волков, директор по маркетингу НБКИ

В соответствии с Федеральным законом № 218 «О кредитных историях» каждый заемщик имеет право один раз в год запросить свою кредитную историю в Бюро кредитных историй бесплатно.

«Заемщик может запросить свою кредитную историю несколькими способами: направить запрос на специальном бланке в адрес бюро по почте, в виде телеграммы или обратиться с паспортом в офис приема субъектов кредитных историй в Москве», – объяснил Алексей Волков.

По словам представителя НБКИ, основная задача бюро – формирование базы кредитных историй граждан. Данные о заемщиках в НБКИ предоставляют кредиторы, они же могут запрашивать нужную информацию о том или ином человеке.

«Мы работаем с базой кредитных историй – единым центром хранения и обработки всей информации, необходимой для принятия кредитных решений», – уточнил директор по маркетингу Национального бюро кредитных историй.

Кандидат экономических наук доцент кафедры экономики управления на предприятии Казанского национального технического университета имени А. Н. Туполева Булат Бакиев отмечает, что кредитная история – очень важный инструмент для тех, кто активно кредитуется.

«Надо следить за своей кредитной историей, своевременно выплачивать платежи либо, если возникают сложности, сразу выходить на диалог с банком, чтобы своевременно провести реструктуризацию, чтобы это не отражалось на кредитной истории и не ухудшало мнения банка о заемщике», – объяснил он в интервью «Звезде».

Из кредитной истории кредитор узнает о том, какие долги есть у запрашивающего кредит сейчас, а также какие были в прошлом. По анализу внесения платежей он делает вывод об ответственности этого человека. Также в кредитной истории указываются судебные разбирательства по делам о неуплате жилищно-коммунальных услуг, услуг связи или алиментов.

«Бюро кредитных историй собирает информацию о физических и юридических лицах, как они своевременно гасили кредиты в прошлые периоды, с тем, чтобы при обращении за новым кредитом банк с согласия заемщика мог проверить информацию о его прошлой дисциплине. Это служит фактором для принятия решения – выдавать кредит или нет», – рассказал Булат Бакиев.

По его словам, если у заемщика кредитная история положительная, он вовремя платил и не допускал просрочек, то шансы на выдачу кредита увеличиваются.

«Если же имели место просрочки – частые либо на большой срок, – то это будет подталкивать банк к тому, чтобы не выдавать кредиты. При положительной кредитной истории кредиты предлагаются активнее и на более выгодных условиях, а при отрицательных либо вообще не выдаются, либо выдаются очень дорого и под высокое обеспечение», – уточнил эксперт.

Получается, что знание кредитной истории важно не только для кредиторов, но и для самого гражданина, который планирует кредитоваться, и он заинтересован в сохранении положительной кредитной истории. В частности, заемщик, ознакомившись со своей кредитной историей, сможет самостоятельно контролировать вносимые в нее банками сведения, чтобы не допустить ошибок.

Также, зная свою кредитную историю, гражданин сможет уберечь себя от мошеннических действий с оформлением кредита на его паспортные данные. Так, по данным бюро, участились случаи обращения в правоохранительные органы из-за кредитов, которые люди не получали. При этом узнают они о них или при звонках коллекторов, или непосредственно при попытке получить займы.

«Чем быстрее потерпевший гражданин узнает о том, что на его имя оформлен кредит, тем больше вероятность того, что преступники будут обнаружены. Регулярная проверка сведений, содержащихся в кредитной истории, позволит защититься от действий мошенников и сохранить свою репутацию безупречной», – говорится на сайте компании.

По закону «О кредитных историях» гражданин имеет право полностью или частично оспорить информацию, содержащуюся в кредитной истории, подав в бюро заявление о внесении изменений или дополнений в эту кредитную историю.

«Если гражданин нуждается в консультации по вопросам кредитной истории, он может обратиться непосредственно в Бюро кредитных историй по телефону или посетить офис приема субъектов кредитных историй», – добавил директор по маркетингу НБКИ Алексей Волков.

Он уточнил, что по состоянию на 1 июля 2017 года НБКИ консолидирует информацию о кредитах 84 млн заемщиков по всей России, которая предоставляется более чем четырьмя тысячами кредиторов, сотрудничающих с НБКИ.

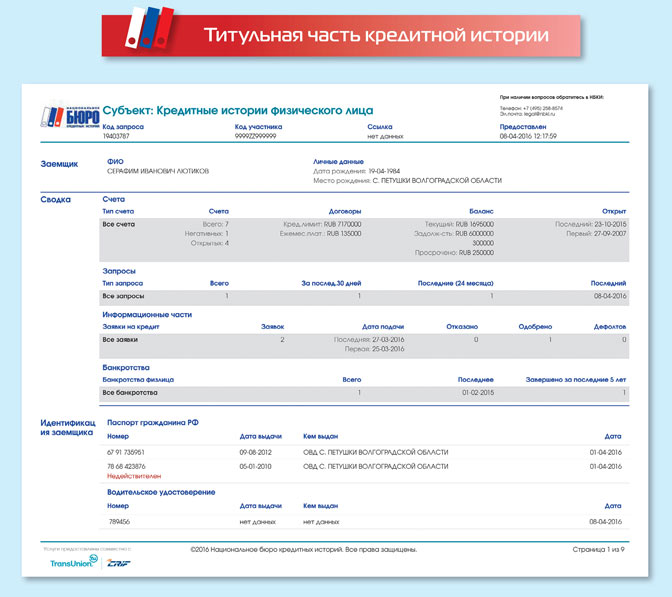

В Национальном бюро кредитных историй объяснили, что кредитная история российских заемщиков сейчас состоит из четырех частей. Титульная часть включает персональные данные о заемщике, такие как фамилия, имя, отчество, дата и место рождения, данные паспорта, а иногда и других документов, удостоверяющих личность.

Кроме того, в титульной части указываются ИНН и номер пенсионной страховки. В основной части содержатся данные о месте регистрации и фактического проживания заемщика, а также все данные об обязательствах и о качестве их исполнения.

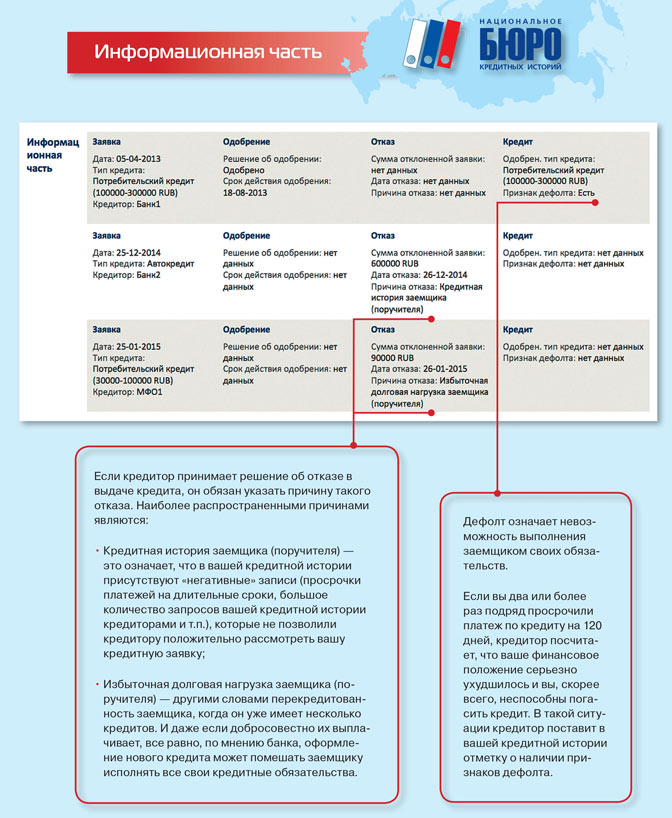

В информационной части кредитной истории указываются причины отказов в кредитах, а также факты их одобрения. Чаще всего кредиторы отказывают в предоставлении займа, если у гражданина присутствуют негативные записи, такие как данные о просрочках платежей на длительные сроки или большое количество запросов кредитной истории без одобрения займа. Повлиять на решение о выдаче кредита может тот факт, что у гражданина уже есть несколько займов, даже если он их добросовестно выплачивает.

Еще одна важная пометка, которую заемщик может увидеть в своей кредитной истории, – это наличие признаков дефолта. Такое определение может указать кредитор, если гражданин просрочил два или более раза подряд платежи по кредиту на 120 дней. В таком случае банк посчитает, что финансовое положение заемщика серьезно ухудшилось, и выразит сомнение в его способности погасить кредит.

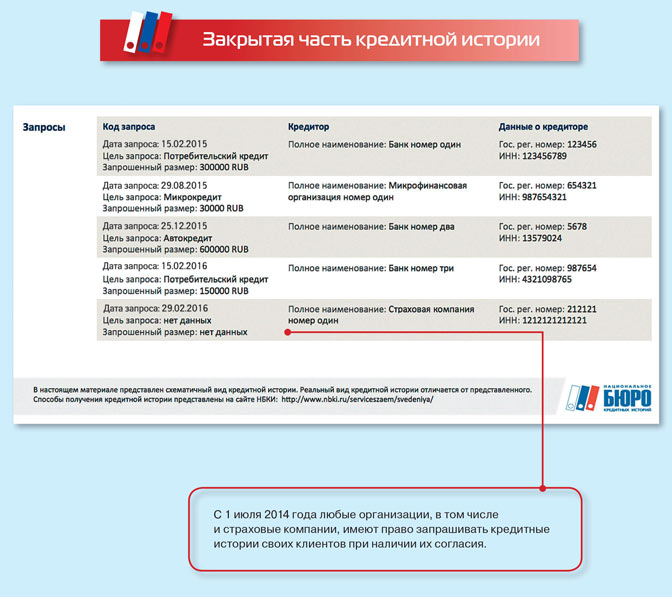

Последняя часть кредитной истории граждан включает закрытую информацию об источниках формирования кредитной истории, а также о ее запросах.